Tìm hiểu L/C giáp lưng: khái niệm và đặc điểm

Khi bắt đầu tham gia vào thương mại quốc tế, vấn đề thanh toán luôn được các thương nhân quan tâm. Trong đó, phương thức Thư tín dụng (Letter of Credit-L/C) rất phổ biến nếu người mua và người bán chưa có mối quan hệ kinh doanh lâu năm. Đặc biệt, trong thương mại tréo (Cross Trade) thường dùng thư tín dụng giáp lưng (Back to back L/C). Vậy loại L/C này có đặc điểm gì, và cần lưu ý gì? Hãy cùng Fastrans tìm hiểu qua bài viết dưới đây.

L/C giáp lưng là gì?

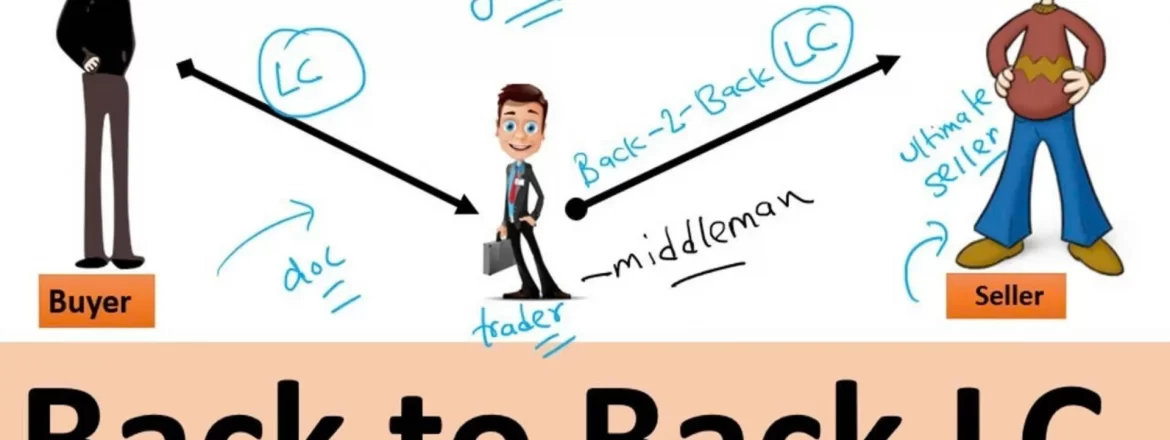

Trong thương mại quốc tế, một trong những phương thức thanh toán được sử dụng nhiều nhất là Thư tín dụng (L/C-Letter of Credit). L/C được ưu tiên là bởi sự an toàn: các ngân hàng tham gia sẽ cam kết giao dịch theo thỏa thuận. L/C giáp lưng (tiếng anh là Back to Back L/C) được dùng khi mà việc mua bán xảy ra với sự tham gia của một bên trung gian thứ 3. Trong trường hợp này, người mua sẽ phát hành L/C cho trung gian. Người trung gian sau đó sẽ dùng chính L/C này làm tài sản thế chấp tại ngân hàng để yêu cầu phát hành một thư tín dụng khác cho người bán. Thư tín dụng thứ 2 này được gọi là L/C giáp lưng, và dùng L/C ban đầu làm thế chấp.

Tới đây, sẽ có 2 khái niệm cần ghi nhớ:

– Master L/C: người thụ hưởng là bên trung gian

– Baby L/C: người thụ hưởng là nhà cung cấp cuối cùng

Đặc điểm của L/C giáp lưng

1. Ưu điểu của L/C giáp lưng

Thư tín dụng giáp lưng (back-to-back L/C) là một công cụ tài chính quan trọng giúp bảo vệ quyền lợi và tạo sự bảo mật cho cả người mua và người bán trong các giao dịch thương mại. Đây là một giải pháp hiệu quả khi thư tín dụng chuyển nhượng (transferable letter of credit) không khả dụng hoặc không phù hợp với nhu cầu của các bên liên quan. Đặc biệt, thư tín dụng giáp lưng đóng vai trò quan trọng trong việc thúc đẩy thương mại quốc tế, nhất là khi các bên tham gia không có khả năng xác minh tín dụng của nhau một cách trực tiếp. Điều này giúp giảm thiểu rủi ro và đảm bảo giao dịch diễn ra suôn sẻ, thuận lợi.

2. Nhược điểm của L/C giáp lưng

Mặc dù L/C giáp lưng có thể mang lại nhiều lợi ích trong các giao dịch thương mại quốc tế, nhưng cũng có những nhược điểm cần lưu ý. Đầu tiên, các loại phí và chi phí liên quan đến việc sử dụng loại thư tín dụng này thường khá cao, có thể ảnh hưởng đến lợi nhuận của các bên tham gia. Quy trình thực hiện cũng phức tạp hơn so với các loại thư tín dụng khác, bao gồm nhiều bước và yêu cầu phải xử lý nhiều thư tín dụng khác nhau. Điều này dễ dẫn đến việc các điều khoản trở nên mơ hồ hoặc bị thay đổi, gây khó khăn trong việc quản lý và theo dõi.

Chính vì những lý do này, các ngân hàng thường không khuyến khích việc sử dụng L/C giáp lưng. Họ lo ngại rằng, nếu người thụ hưởng không thực hiện đúng các điều khoản đã thỏa thuận, ngân hàng phát hành L/C thứ 2 (Baby L/C) có thể phải đối mặt với những rủi ro tài chính lớn. Đây là một yếu tố quan trọng khiến các ngân hàng thận trọng hơn khi xử lý các yêu cầu liên quan đến thư tín dụng giáp lưng, nhằm bảo vệ lợi ích của mình cũng như đảm bảo tính an toàn cho giao dịch của khách hàng.

3. Một số lưu ý khi sử dụng L/C giáp lưng

– L/C giáp lưng chỉ được phát hành theo yêu cầu của bên trung gian (chính là người thụ hưởng của L/C ban đầu)

– Giữa Master L/C và Baby L/C phải có sự nhất quán về mô tả sản phẩm, số lượng sản phẩm, điều khoản và điều kiện giao dịch

– Giá trị của Baby L/C không được vượt quá 90% giá trị của Master L/C. Phần chênh lệch chính là lãi cho bên trung gian mối giới

– Ngày hết hạn của Baby L/C luôn phải sớm hơn ngày hết hạn của Master L/C

– Ngày thanh toán nên được để sau ngày giao hàng. Như vậy hàng hóa sẽ đến địa điểm giao hàng trước, người mua sẽ đảm bảo nhận được hàng và tiền sẽ được ngân hàng thanh toán theo đúng quy định tại L/C

Ví dụ về L/C giáp lưng trong thực tế

Công ty A có trụ sở tại Hoa Kỳ bán máy móc. Công ty B ở Trung Quốc muốn mua máy móc từ A. Tuy nhiên, A không muốn chấp nhận rủi ro về việc B có thể không thanh toán. Một công ty môi giới có trụ sở tại Australia đồng ý làm trung gian cho thỏa thuận giữa hai công ty này. Công ty môi giới tại Australia đảm bảo rằng giao dịch được thực hiện và họ sẽ nhận được hoa hồng từ thỏa thuận này.

Thư tín dụng giáp lưng (back-to-back L/C) có thể được sử dụng để đảm bảo giao dịch diễn ra thành công. Do đó, B sẽ yêu cầu một ngân hàng có uy tín tại Trung Quốc phát hành thư tín dụng, với công ty môi giới tại Australia là người thụ hưởng. Sau đó, công ty môi giới tại Australia sẽ sử dụng thư tín dụng này để yêu cầu ngân hàng của mình phát hành một thư tín dụng khác cho A. Vì uy tín tín dụng của hai ngân hàng đã được thiết lập, nó sẽ thay thế uy tín tín dụng của các công ty liên quan.

A có thể gửi máy móc của mình đi, biết rằng sau khi giao dịch hoàn tất, họ sẽ được ngân hàng tại Australia thanh toán. Đồng thời, công ty môi giới cũng được đảm bảo sẽ nhận được khoản thanh toán. Rủi ro tín dụng đã được loại bỏ khỏi giao dịch này.